Кредитная история, поручительство и банкротство: что нужно знать заемщику

Отвечаем на распространенные вопросы — о том, что нужно знать до того, как идти за займом, а также как получить кредитные каникулы и оформить банкротство через МФЦ.

Отвечаем на распространенные вопросы — о том, что нужно знать до того, как идти за займом, а также как получить кредитные каникулы и оформить банкротство через МФЦ.

Кредитная история

Кредитная история — это собранная информация о ваших кредитах и займах. Она включает данные о том, когда и где вы брали кредиты, в каком размере, как они погашались, а также кто запрашивал информацию о вашей кредитной истории. Вся эта информация хранится в бюро кредитных историй (БКИ).

Что нужно знать о кредитной истории:

Доступ к кредитной истории. Вы можете бесплатно запросить свою кредитную историю в каждом БКИ два раза в год. Платные запросы доступны неограниченно. С 2022 года все бюро кредитных историй используют единую шкалу рейтинга от 1 до 999 пунктов. Исправление ошибок. Если в вашей кредитной истории есть ошибки, вы можете исправить их через банк. Кто может проверять кредитную историю: помимо банков кредитную историю могут проверять страховые компании, нотариусы, суды или работодатели, при наличии вашего согласия.Отметим, на портале «Госуслуги» можно узнать, в каких БКИ хранится ваша кредитная история и сделать там бесплатный запрос. Для авторизации вам может понадобиться учетная запись на Госуслугах.

Что нужно знать о поручительстве

Поручительство — это ваше согласие вернуть долг за основного заемщика, если тот перестанет платить.

Когда банк требует деньги у поручителя?

Обычно поручитель и должник несут солидарную ответственность. Это означает, что банк может требовать долг у поручителя сразу после того, как заемщик перестанет платить.

В случае субсидиарной ответственности банк может обратиться к поручителю только если не удается взыскать деньги с заемщика. Поручительство прекращается после полной уплаты долга или по окончании срока договора. Если срок не указан, поручительство прекращается, если банк не предъявит иск в течение года.

Поручительство прекращается при изменении кредитного договора в худшую сторону для поручителя или при переводе долга на другого человека без согласия поручителя.

Поручитель может требовать у заемщика возмещения уплаченной суммы, включая проценты и компенсацию убытков.

Как отказаться от страховки по кредиту

При оформлении кредита банки часто предлагают, а иногда и навязывают различные страховые полисы. Но не всегда заемщики считают их необходимыми. Важно знать, что в некоторых случаях можно отказаться от страховки, сэкономив на данном обязательстве. Рассмотрим подробнее, от какой страховки можно отказаться, от чего нельзя, и как оформить отказ.

Чаще всего можно отказаться от договоров личного страхования, таких как:

— Страхование жизни и здоровья.

— Страхование от несчастных случаев.

— Страхование потери трудоспособности.

Важно учитывать, что отказ можно оформить до наступления страхового случая, связанного с условиями полис.

Будьте готовыми к тому, что при отказе от страховки банк может повысить процентную ставку по кредиту. Это законно, так как страховка снижает риски для банка, а отказ от неё увеличивает финансовые риски, что компенсируется повышением ставки.

Есть вид страховки, от которой вы не можете отказаться. Это страхование имущества при ипотеке. Ипотека заключается на длительный срок, и банк хочет защитить свои инвестиции. Соответственно, жилье должно быть застраховано на случай пожара, затопления и других рисков, которые могут повредить недвижимости и снизить её стоимость.

Как оформить отказ

Процедура отказа от страховки несложна, к тому же она регламентирована законом. Действуйте следующим образом:

Напишите заявление. В заявлении укажите все необходимые данные, такие как номер кредитного договора, свои личные данные и номер договора страхования.

Отправьте заявление в банк или страховую компанию. Заявление можно подать лично в отделении банка или страховой компании, либо отправить по почте заказным письмом с уведомлением о вручении.

Ожидайте возврата денег. В соответствии с законодательством, деньги за неиспользованное страховое покрытие должны быть возвращены вам в течение 7 рабочих дней с момента получения вашего заявления.

Как оформить кредитные каникулы

Кредитные каникулы — это временная отсрочка по выплатам кредита, которая предоставляется заемщикам, столкнувшимся с финансовыми трудностями. Это позволяет приостановить или уменьшить ежемесячные выплаты, что особенно актуально, если у вас снизились доходы. С 1 января 2024 года эта норма действует на постоянной основе.

Для получения кредитных каникул необходимо соответствовать требованию:

Доход снизился более чем на 30%. Для расчета берется доход за прошлый месяц и среднемесячный доход в нынешнем году. Если кредит оформлен на нескольких людей, учитывается суммарный доход всех созаемщиков.

Как работает отсрочка?

Кредитные каникулы предлагают несколько вариантов облегчения финансового состояния:

Временное освобождение от платежей. Во время льготного периода заемщик может временно не вносить платежи по кредиту, и за это не будут начислены штрафы. Вместо полной отсрочки также можно выбрать уменьшение месячного платежа.

За время льготного периода продолжают начисляться проценты. Их и отсроченный долг необходимо будет погасить позже, при этом банк предоставит новый график платежей.

Общий срок кредита продлевается на длительность льготного периода. После завершения каникул размер ежемесячного платежа остается прежним.

«Участники СВО и члены их семей имеют право получить кредитные каникулы по всем потребительским кредитам и займам, в том числе по ипотеке и кредитным картам, которые заемщик взял до мобилизации или начала участия в специальной военной операции. Такая мера поддержки продлена до конца 2024 года», — напомнили в Госдуме.Кроме кредитных каникул можно взять ипотечные — соответствующий закон действует с 2019 года.

Банкротство

Если чувствуете, что не можете покрывать свои долговые обязательства, можно прибегнуть к процедуре банкрота. В конце прошлого года в условия процедуры внесли изменения: банкротство во внесудебном порядке можно оформить, если сумма долга не превышает до 1 млн руб. Списание долгов можно оформить через Многофункциональные центры (МФЦ).

Обязательное условие — наличие завершенного исполнительного производства из-за отсутствия имущества для взыскания и отсутствие новых исполнительных производств. Минимальная сумма долга для внесудебного банкротства снижена до 25 000 руб., а максимальная увеличена до 1 млн.

Заявление можно подать при наличии хотя бы одного из следующих обстоятельств:

— Наличие завершенного исполнительного производства из-за отсутствия имущества для взыскания и отсутствие новых исполнительных производств.

— Исполнительный документ, выданный не позже чем за год до подачи заявления о банкротстве, предъявлялся к исполнению, но требования не были выполнены. При этом основной доход должника — пенсия, или он является получателем ежемесячного пособия в связи с рождением и воспитанием ребенка.

— Исполнительный документ, выданный не позже чем за 7 лет до подачи заявления, который был предъявлен к исполнению, но должник не выполнил требования.

Если вас признают банкротом, повторно воспользоваться процедурой внесудебного банкротства теперь можно не ранее, чем через 5 лет.

О самозапрете

С 1 марта 2025 года вступает в силу закон, который позволяет устанавливать себе запреты на кредиты и займы в банках и микрофинансовых организациях, в том числе дистанционные. Это поможет уберечься от мошенников, необдуманных поступков и других неприятных ситуаций. Например, при утере паспорта, на время поездки за границу или для пожилых родственников.

50 млн россиян имеют кредиты. За последний год число заемщиков увеличилось на 4,3 млн человек, посчитали на «Госуслугах».

Отметим, долги наследуются. Вместе с имуществом умершего родственника к наследнику переходят и его долги. Нельзя принять наследство без долгов, но можно отказаться от наследства в целом. Все наследники несут солидарную ответственность и считаются должниками, пока весь долг не будет погашен. Кредитор может потребовать уплаты долга как у всех наследников сразу, так и у любого в отдельности. Если один наследник заплатил весь долг, он может требовать от остальных вернуть ему деньги за вычетом своей доли долга.

Мария МуравскаяПоследние новости

Диалог с молодым поколением металлургов

Директор по персоналу Магнитогорского металлургического комбината Олег Парфилов встретился с представителями Союза молодых металлургов.

Сотрудники Госавтоинспекции задержали несовершеннолетнего водителя скутера

Водитель и родители привлечены к ответственности. Фото: Госавтоинспекция УМВД России по г. Магнитогорску В связи с обращением граждан о том, что вблизи посёлка «Звёздный» катаются подростки на мототранспортных средствах,

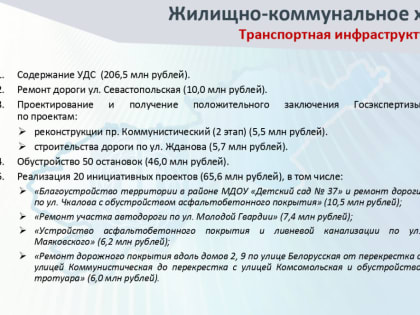

Транспортная инфраструктура Копейска: итоги и планы

В 2024 году на улучшение транспортной инфраструктуры Копейского городского округа было выделено 573 миллиона рублей.

Пошаговое руководство: как грамотно оформить первый микрозайм

Как взять кредит с умом и не пожалеть об этом спустя пару месяцев